界面新闻记者 |

界面新闻编辑 | 王姝

中国人民银行近期公布的《2025年第二季度中国货币政策执行报告》在展示货币市场利率走势时用了DR001(银行间存款类机构以利率债为质押的隔夜回购加权平均利率)这一指标。图示还显示,DR001围绕7天逆回购利率波动。

7天逆回购利率是央行政策利率,也是最重要的利率,决定着货币市场、债券市场、存贷款市场的利率水平,其中货币市场利率又以DR(存款类金融机构间的债券回购利率)最为重要。DR可以理解为银行以国债质押融资的利率水平,包括隔夜(DR001)、7天(DR007)、 14天(DR014)等品种,是反映银行间短期资金松紧程度最真实、最核心的“温度计”。

此前DR007最为重要,央行通过每日开展公开市场操作,使DR007围绕7天逆回购政策利率波动。在过往货币政策执行报告中,央行展示货币市场利率走势时选用的指标也是DR007。但从《2025年第一季度季度中国货币政策执行报告》开始,央行已连续两个季度用DR001替代DR007。

这可能意味着市场基准利率或将由DR007调整为DR001。界面新闻记者采访业内人士了解到,其原因在于DR001的成交量大,价格公允性更高;以DR001作为市场基准利率市场,可以向更长期限的利率传导。但同时也可能会面临新的问题,比如与政策利率的期限不匹配问题、此前以DR007定价的产品如何转换的问题。

市场基准利率悄然换锚

中国市场基准利率经历了从SHIBOR(同业拆借)、R(质押式回购利率),到DR的转变,DR首先选用了DR007。

中国央行最早提出将DR007作为市场基准利率是2016年11月。当时发布的《2016年第三季度货币政策执行报告》表示:“DR007可降低交易对手信用风险和抵押品质量对利率定价的扰动,能够更好地反映银行体系流动性松紧状况,对于培育市场基准利率有积极作用。”

“相比SHIBOR,DR以真实交易为依托能够避免操纵报价。虽然R系列也是交易出来的价格,但R系列参与主体包括了非银主体,质押物可以是利率债也可以是信用债,使得R系列利率波动受交易对手和质押物的影响较大,而DR则避免了这一缺陷。”北京某私募基金研究总监对界面新闻记者表示,“DR主要是银行以国债等质押成交,波动小。”

此后央行在多个场合反复强调DR007的基准意义。比如2019年4月时任央行副行长刘国强在国新办发布会上介绍:“可以用一个最简单的指标,就是看银行间的回购利率像DR007等。利率是资金价格,资金价格能够反映资金的供求状况。看这个价格的变动,就可以看到底是松了还是紧了。”

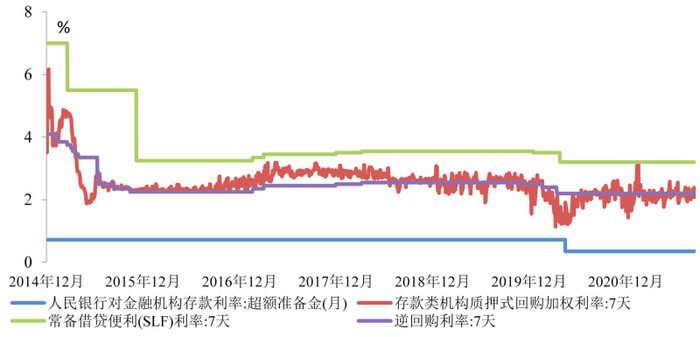

2021年9月,时任央行行长易纲发表的《中国的利率体系与利率市场化改革》一文对中国的利率进行了详细介绍。易纲在文中表示,7天期逆回购利率是央行短期政策利率,央行通过每日开展公开市场操作,保持银行体系流动性合理充裕,持续释放短期政策利率信号,使DR等短期市场利率(易纲选用的是DR007)围绕政策利率为中枢波动,并向其他市场利率传导。同时,通过以常备借贷便利(SLF)利率为上限、超额准备金利率为下限的利率走廊的辅助,将短期利率的波动限制在合理范围。

与此同时,央行在货币政策执行报告中展示货币市场利率指标时也选用了DR007这一指标:一方面,用一张图展示DR007的变动情况(曲线仅DR007);另一方面,用文字描述这期间DR007的均值与7天逆回购利率的偏离情况。

比如《2024年一季度货币政策执行报告》表示, DR007围绕公开市场操作利率平稳运行,均值为1.87%,比上年同期低16个基点,季末也未出现明显波动。

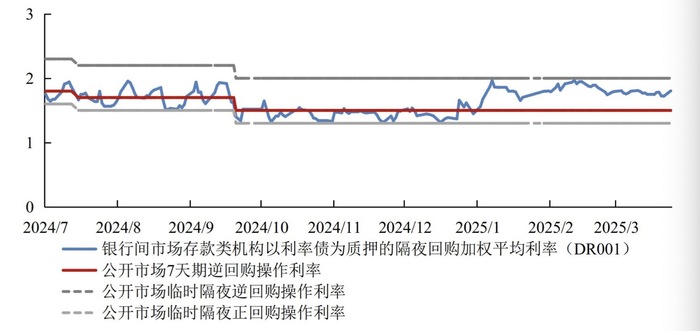

而从今年一季度开始,央行在货币政策执行报告中展示货币市场利率指标时选用DR001这一指标。在《2025年第一季度中国货币政策执行报告》中,市场基准利率选用DR001而非DR007;DR001围绕7天逆回购利率波动,上限为临时隔夜逆回购操作利率(7天逆回购利率+45bp),下限为临时隔夜正回购操作利率(7天逆回购利率-20bp)。

在《2025年第二季度中国货币政策执行报告》中,央行在展示货币市场利率走势时继续选用了DR001这一指标,而DR001围绕7天逆回购利率波动。

“从示意图变化看,市场基准利率可能调整为DR001,利率走廊机制上下限也可能由SLF利率、存款准备金利率调整为隔夜临时逆回购、临时正回购操作利率。”前述北京私募基金研究总监对界面新闻记者表示。

北京某公募基金研究员对界面新闻记者表示:“官方还没有正式宣布过,但感觉现在还是蛮关注DR001的。现在所有的安排都是去年6·19讲话框架下的延续,比如收窄利率走廊未来一段时间也会做。”

去年6月19日,人民银行行长潘功胜在陆家嘴论坛作了《中国当前货币政策立场及未来货币政策框架的演进》的演讲,提出货币政策框架改革的几个方向,包括明确7天逆回购利率作为政策利率、开启国债买卖、M1口径调整、收窄利率走廊等。目前前三者已落地,后者尚未落地。

如利率走廊上下限分别由常备借贷便利(SLF)利率、超额准备金利率调整为临时隔夜逆回购操作利率、临时隔夜正回购操作利率,那么利率走廊宽度将由205个基点收窄至65个基点。

有何影响?

那么,市场基准利率为何要由DR007调整为DR001?

“DR001的交易量要比DR007大。”前述北京公募基金研究员对界面新闻记者表示。

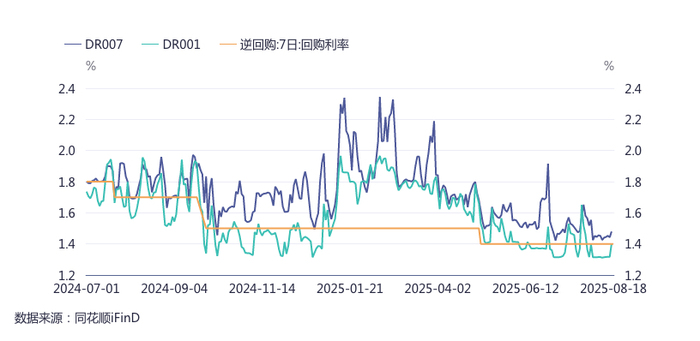

据界面新闻记者统计,当前银行间债券市场隔夜质押式回购的成交占比在90%左右。比如8月15日DR001成交量约3万亿元,占DR成交量的96%,而DR007成交量只有1000多亿,DR001的交易规模远大于DR007。

“DR001的价值发现更为充分,价格的均衡性和公允性更高。”前述北京私募基金研究总监对界面新闻记者表示,“从国际上看,发达金融市场也普遍选择隔夜利率作为市场基准利率,其他期限利率在隔夜利率基础上加减点形成。”

此外,界面新闻记者采访了解到,选择DR001作为市场基准利率更符合利率期限传导原理。一般而言,从短期限向长期限的价格传导比较容易,反之则较难。以DR007为基准利率进行市场利率调节,对更长期限产品具有效率,但是对更短期限产品的交易缺乏指导性,这会导致DR001对公开市场操作的敏感度不足,而如果以DR001为基准利率,则可以避免这一问题。

但新问题也随之而来。中国政策利率为7天逆回购利率,以DR007作为市场基准利率,二者期限匹配。但如以DR001作为市场基准利率,则面临政策利率与市场基准利率期限不匹配的问题。

对此,前述北京公募基金研究员对界面新闻记者表示:“现在DR001每天的第一笔交易,其利率等于7天逆回购利率减去10个基点。”

当前7天逆回购利率为1.4%,减10个基点为1.3%。同花顺ifind数据显示,8月18日DR001最低值即为开盘时的1.3%,此后波动上升,最高到1.7%,加权平均值在1.45%左右,略高于7天逆回购利率。

拉长时间看,去年7月以来,DR007总体高于7天逆回购政策利率,并没有围绕7天逆回购利率波动;而DR001则围绕着7天逆回购政策利率波动,最低值为1.31%,最高值1.96%,整体在临时隔夜正、逆回购操作利率框定的上下限范围之内。

“虽然临时隔夜正逆回购工具并没有操作过,但也的确可以通过心理上的比价效应,对资金价格造成影响,使DR001在临时隔夜正、逆回购操作利率之间波动。”前述北京公募基金研究员对界面新闻记者表示。

前述北京私募基金研究总监则对界面新闻记者表示,目前货币市场、浮息债券市场等金融产品的定价基础主要是DR007,市场基准利率调整为DR001后,需要重新评估和调整这些产品的定价模型。

京ICP备2025104030号-27

京ICP备2025104030号-27

还没有评论,来说两句吧...